日前,kallet的创业板IPO申请获受理。

招股书显示,报告期内kallet的经营现金流持续恶化,在IPO申报前突然分红9085万元同时客户集中度高,2020年营收增长实际来自单一客户,人均年薪明显低于行业水平

经营现金流持续恶化,但IPO申报前分红9085万

kallet的主要产品为LED显示控制系统,视频处理设备和云联网播放器,主要为视频行业提供软硬件系统2018年至2020年,营业收入分别为2.27亿元,3.29亿元和3.94亿元,净利润分别为2398万元,6316万元和6379万元2020年业绩增速放缓

经营现金流方面,2018—2020年分别为379万元,520万元和—1233万元,经营现金流较为紧张净利润的现金含量分别为15.83%,8.28%和—19.33%,净利润含金量不高

据中国网财经记者了解,影响kallet经营现金流的主要因素是存货和应收账款的快速增加,而相应的周转率却大幅下降,kallet的业务周期大幅增加。

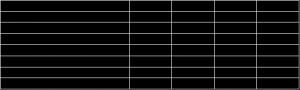

表kallet的应收票据和账户,库存和商业周期

令人惊讶的是,2020年kallet支付了9085万元的现金股利2020年,kallet净利润为6379万元,经营现金流净额为—1233万元在经营现金流不佳的情况下,在选择IPO之前,不可避免地要通过大分红的方式向原股东输送利益

招股书显示,公司董事长,总经理,实际控制人周控制kallet 63.09%的股份按照持股比例,周可以获得5731万元作为最大受益人

本次IPO,kallet计划募资8.3亿元,募资项目最大投资为kallet R&D中心建设项目3.8亿元,其中2.5亿元用于购置场馆除募资项目外,1.5亿元将用于补充流动资金公司募集的资金近一半用于买房和补充流动资金同时,大的分红都是在IPO之前发放的,所以募集资金的必要性值得怀疑

在kallet经营状况持续恶化的同时,其客户集中度进一步提升。

2020年的业绩增长来自一个客户

招股书显示,2018—2021年Q1地区,kallet前五大客户占比分别为32.04%,36.29%,56.06%和64.64%,客户集中度持续上升。

其中,强聚财在2019年首次进入kallet前五大客户后,2019年,2020年,2021年在Q1的营收占比分别为10.70%,35.14%,41.45%,营收占比快速提升,其中2020年更是如此贡献收入达1.38亿元,较2019年增加1.01亿元,而kallet 22

也就是说,公司2020年营业收入的增长仅仅来自于强大的彩票除去强大的彩票收入,kal let 2020年的营业收入应该会下降同时,李强聚才还被评为2019年,2020年,2021年kallet Q1应收账款最大客户

表kallet前五大客户的收入

天眼查显示,厦门李强聚彩光电科技有限公司成立于2008年,注册地为厦门其主营业务为LED光电显示产品的研发,生产,销售和服务,由两个自然人股东控股

kallet 2020年的业绩增长来自强大的彩票,可能会影响上市业绩,与行业公司不同的薪酬水平也令人担忧。

人均工资明显低于行业水平

中国网财经记者根据kallet支付给员工和为员工支付的现金,应付员工工资的变化以及员工总数计算出的员工平均工资如下表所示报告期内,卡莱的人均薪酬明显低于行业对比公司

表3:人均工资水平对比