最强投资机会浮现,中国有人提前十年埋伏

2021-09-17 00:20:15 来源:中国财富新闻网 阅读量:18452 会员投稿

今年以来,市场风格发生了很大的变化。

在反垄断等一系列调控之下,躺赢型商业模式加速溃败,教育、互联网、地产、金融,不论估值高低统统被打趴下。

相对应的,新能源、半导体等制造业,以及化工、有色、钢铁、机械设备等拥抱升级大方向的传统行业,都拥有很高的景气度,北上资金明显加大了此类公司的配置。

种种信号表明,这一轮经济周期最核心的竞争力,已经不是资本和土地了。它们通通都变成次要的,生产效率才是舞台上的C位。

中国正在大力调整经济结构,产业全面升级,由基建、房地产为主升级为以制造业为主。未来的投资将由资源驱动转变为创新驱动。

面对时代的转换,有两类截然相反的投资者,一类是冒险家,一类是匠人。

每一次市场风格转换,总有冒险家能碰巧踩准步点,短期业绩急剧飙升,但这类市场的追风者很难屹立不倒。反而是市场造风者,不追逐市场热点,只潜心研究本行业,最后成为常胜将军获得超额收益。

制造业绝对是未来最有确定性的风口行业之一。而提到投资制造业,一定绕不开基金经理层面的塔尖人物—— “祁禾”。

十年如一日,祁禾将精力灌注“制造业”。这种匠人之心,在今天迎来了高光时刻。

要弄懂制造业并不容易。这个门类沉淀着人类几千年来最精华的智慧。

物理与我们的生活息息相关。但不是每个人都能死磕这门学科,并从中受益。

问你一个问题,如果发现在家里上厕所,摁下马桶后出水量太多了实在浪费,你会怎么解决这个问题?多数人可能会苦练“六脉神剑”,在控制手指功的力度上做功夫。而小时候的祁禾只用了一个简单的物理知识:将矿泉水瓶装满水拧紧盖子,扔进马桶水箱里。这样就永远有一部分容量是流不出来的。从小开始,祁禾就对硬核的物理特别感兴趣,而且动手能力也非常强,经常把解决生活中的问题当做小实验。高考过后,钟情于“理工科”的祁禾考上浙江大学工科,后来又在美国布朗大学获得了理学硕士学位,最后在读博的时候确定了自己未来的职业方向:基金经理。2015年祁禾担任易方达研究部工业组的组长,2017年正式升职为基金经理,实现了从研究员到基金经理的飞跃,入行10余年他一直不改初心,深耕制造业领域。市场风格有短期轮动,不少基金经理都没经受住诱惑,去买了一大批热门行业股票,完全抛弃了当初成立这只基金的初衷。祁禾在担任基金经理期间,却能经受住短期诱惑,排除投资“噪音”。根据他管理的易方达环保主题基金的历年报告,我们发现基金前五大配置行业主要偏向电气设备、电子、化工等制造业,而且在投资组合中,祁禾的持股也比较集中,大部分时候不会持有超过25个股票,很少去追逐市场热点。

理工科的学术背景,给祁禾的职业发展带来了非常宝贵的财富,就是培养了他严谨、思辨的精神,这帮助他更好的去了解行业运行规律。

作为中国最懂制造业的基金经理之一,自任职期间以来,祁禾综合业绩涨幅162.81%,远超20.51%的基准收益。

(数据截止日期:9月5日)

坚守制造业为他带来了丰厚的业绩回报;未来,祁禾仍然坚信制造业拥有光明的前途。

在某一次采访中,祁禾透露了制造业的两大投资机会:体制改革和制造业走出去。

- 首先,中国有很多科研院所,历史研发投入大,但是由于体制的原因,很难将研发投入转换为实际生产力。现在国企改革有深化的迹象。比如近年业绩表现较突出的某安防设备龙头企业,就是脱胎于一家研究所。因此,通过体制改革,制造业能够能释放强大的生产力。

- 其次,许多中国制造业企业目前90%的收入还是来自国内市场,未来伴随着中国综合实力的崛起,中国制造会越来越受到海外认可,通过走出国门能带来很大的机会。

1910年,在美国经济实力全面超越英国时,美国总统罗斯福写过这样一段话:“现在英国杂志上的广告给人们的感觉就是,一个典型的英国人,会在英格索尔闹钟的闹铃中醒来,用吉利的刀片刮胡子,用凡士林发型水打理头发,穿上箭牌的衬衫,跑到楼下吃桂格燕麦片,再来上一杯麦斯威尔咖啡,然后搭乘西屋有轨电车到办公室,坐奥迪斯电梯进到办公室,陪伴他一整天工作的是Walden牌钢笔和爱迪生电灯泡的灯光。”目前中国大部分做零部件的企业,已经实现了全球化。做整机或系统的公司,也有望获得全球化的机会,比如光伏就是成功的案例。因此,在海外市场打开后,也会相应打开这些公司成长的天花板,这些都是投资回报。纵观国内外经济史,有些产业就是一把双刃剑,比如互联网、金融、房地产等等,他们短期内会带来很丰厚的回报,同时也会带来不可磨灭的弊端,比如经济泡沫,信贷危机,挤压消费等等。唯有制造业,好处远远大于弊端。制造业是所有产业的骨架,历史上从未见过任何一个国家或地区因为制造业过于强大而吃亏。

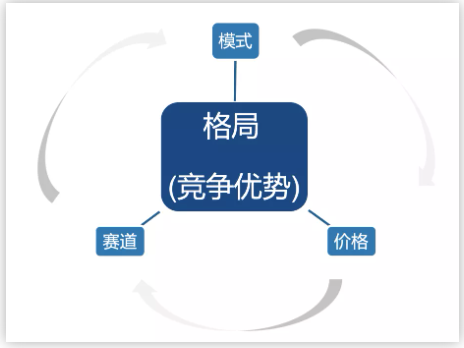

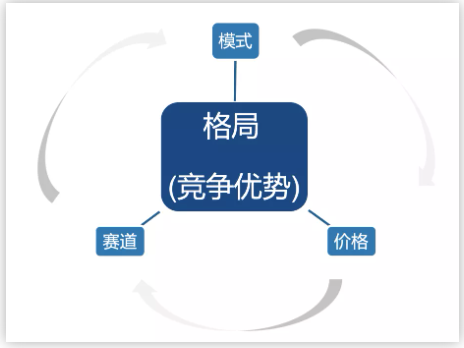

这就是彩票中奖者、拆迁爆发户等等“一夜回到解放前”的原因。在投资领域,认知深度更是直接决定财富。基金经理们对财富的认知是什么呢?华尔街知名基金经理达里奥认为:社会经济就像一台运作精密的机器,一切看似偶然的财富秘诀其实都是这台精密极其运作之下的必然结果。达里奥曾经把复杂的系统设想为机器,发现其内部的因果关系,把处理这些因果关系的原则写下来,也就是“建模”。后来火爆全球的《原则》一书,便详细记录了他对社会、经济和投资等模型思考和更新。数据收集和沉淀、思考和逻辑,最后到建模,是这类人认知财富的一般过程。无论真实社会有多么复杂,有多少偶然性,他们都会抽丝剥茧,剔除干扰的噪音,直抵问题核心,但是表达出来可能就是一个数据模型。比如,原子弹、核电、核动力航母等等看似不相干繁杂事物,其实都源于爱因斯坦的一个数据模型:E=MC?。建模是认知世界的框架,建模能力是基本面投资者的基本功。建模能力很重要,但很多基金经理却不太重视建模型,他们快速的决策过程让耗时费力的建模变成了累赘。所以,很多基金都会直接拿证券分析师的模型进行分析。祁禾不同,他非常看重公司财务建模,十年如一日从未间断对公司财务建模。因为这是他梳理投资逻辑,整理投资思路,认知投资标的公司的一个有效方法。目前,祁禾已经为数百家公司,更新了上千版财务模型,几乎是中国对公司财务建模最多的基金经理。他电脑一个文件夹里面,全是过去十多年积累的数据和模型,翻好几屏才能看到最后一个。很多同事调侃,祁禾这台电脑里,最不值钱的就是电脑,最珍贵的是电脑里储存建模材料的文件夹,千金不换。在一次采访中,祁禾曾经用几句话概括了他这个文件夹所隐含投资圣经。第一句话主要解决“买什么”的问题:企业竞争优势是长期收益的源头。其他因素诸如模式、赛道、价格等等,都在其次。

在许多行业,即使行业景气度很高,但最终也只有极强竞争力的企业才能真正获得收益。比如锂电池行业,5年增长10多倍,行业非常有前景,但是在这个过程中还是倒闭了一大批公司。

根据多年的经验,祁禾依据竞争力级别,将上市公司分为5个档次,他建议优选前4档次的公司。再结合A股的特性,第2类公司的投资机会较难寻找,所以更多的投资机会集中在第1类、第3类和第4类。

第二句话解决“何时卖”的问题:投资中最大的风险是企业竞争力逻辑的破坏。

许多公司从财务数据上看,似乎ROE很高,竞争力很强。但深入下去研究后会发现,竞争力没有看上去的那么强,因为他的竞争力可能来自政策套利。一旦失去这个基础,企业竞争力逻辑就会被破坏,公司就会非常惨。所以,祁禾的一个重要任务就是,在财务数据恶化之前,捕捉到公司竞争力被破坏的线索,不用等到财务恶化的结果出现之后才行动。第三句话:在beta很差的时候,买入alpha很强的公司。翻译一下,在行业不好或不景气的时候,买行业内最优秀的公司。过去几年,市场出现了很多热门行业,制造业长时间处于“不景气”的状态,即便如此,祁禾也交出了一份非常令人满意的答卷。秘诀是什么?行业不好的时候,优质公司的资产价格也很低,这符合投资中“好公司、好价格”的铁律。祁禾还强调一点,投资者最恰当的出手时机就是,“企业竞争力在逐渐建立,但市场还没有对谁是最后的赢家形成共识”。每个人都是经验的囚徒,认知都会受经验、知识、环境等影响,加上人的精力有限,因此要想更贴近某一个领域的真相,唯有专注。十年如一,祁禾将精力全部灌注“在制造业”,他是最懂制造业的投资人,也是最懂投资的制造业业内人士。

在经济发展初期,以及虚拟经济蓬勃旺盛时期,资本市场上获得回报最大的就是,冒险家。在经济稳定,以及实体经济繁荣时期,资本市场上获得回报最大的就变为,匠人。