今年内,众多老国货品牌开始在直播电商领域崭露头角。就连久违了的美特斯邦威也因“春晚式直播”而登上微博热搜。

提起美邦自然会想到其老对手森马,如今被新世代认为“土爆了”的美邦和森马,曾经也是无数少年趋之若鹜的心头好。然而,近年来两家公司在资本市场的表现却大不相同。相比美邦服饰连续多年亏损的困境,森马服饰(下称森马)的日子显然好过得多。也正因为此,截止到目前,美邦的市值已经跌至森马的四分之一。

从森马的市场表现来看,去年10月底以来,其股价展开了一波强劲的反弹,从低点的4.3元一路飙升至今年5月的阶段性高点6.8元,累计涨幅接近60%。随后,森马开始了近5个月的横盘调整,股价也从近7元附近一路下滑至6元。但即便如此,截止到目前为止,森马服饰自去年11月以来的累计涨幅仍然高达38%,远高于同期A股大盘指数和长江证券服装指数为代表的行业均值。

那么,被消费者认为“暴土”的森马为什么能获得资本市场的青睐?未来森马服饰的看点是什么?是否还值得关注?

01 被名字耽误的童装大王

提起森马,大众的印象可能还停留在初高中时代。

当年,美邦和森马等“土味儿”潮服,曾是很多小伙伴买不起的向往,甚至有不少人为了能穿上周杰伦、谢霆锋和Twins的同款,在这些门店的橱窗外久久徘徊过。

在新世纪之初,受益于我国休闲服饰行业的快速扩容,森马、美邦等品牌也迎来了快速增长的黄金期。直到2012-2013年左右,国际知名快时尚品牌优衣库、Zara、H&M等品牌进入国内市场,凭借着更强的快反能力、更好的设计能力,大众休闲服饰市场的份额开始向这些品牌倾斜;同时叠加彼时电商的悄然兴起,在更多的选择下,传统休闲服饰品牌商迎来了*轮行业逆周期。

2012年,以森马、美邦为代表的休闲服饰品牌市场份额开始持续萎缩。与此同时,由于前期高速扩张期内,这些品牌大多数采取盲目快速扩张的策略,产品定位不够清晰、SKU众多、同质化严重,随着行业增速的下滑,这一系列问题开始逐渐凸显,最终就表现成行业存货不断积压,增速持续下滑,公司相关业务收入持续萎缩。

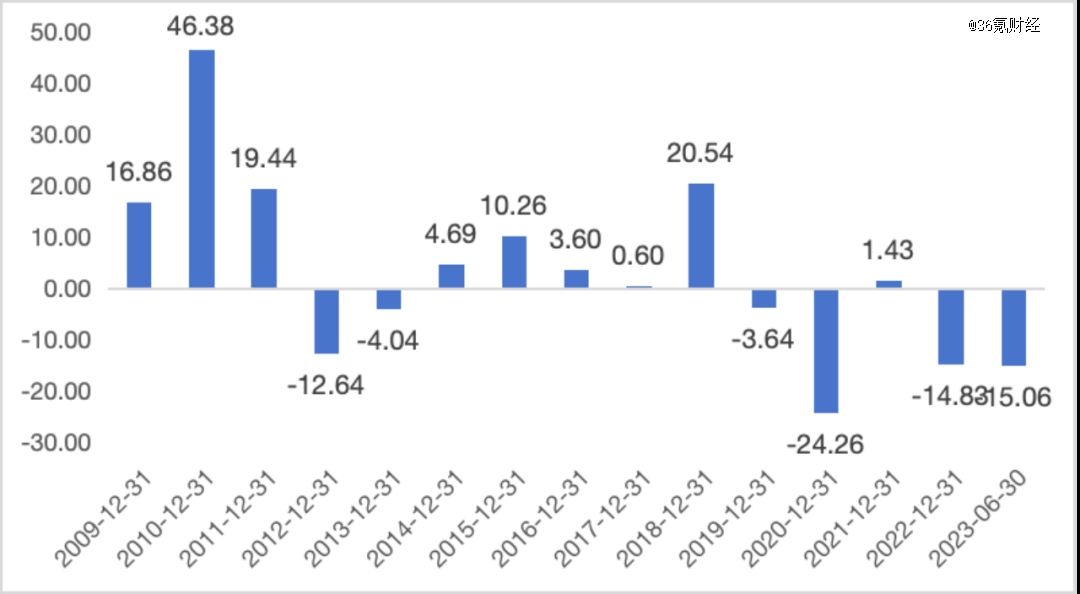

以森马为例,根据财报数据,森马服饰2011年的休闲服饰收入同比增速接近20%,而2012-2013年,公司休闲服饰收入的同比增速则降至-12.6%和-4.0%,同期,休闲服饰的毛利率也从37%左右降至了32-33%,导致公司整体毛利率同步下滑。

森马之所以能够稳定盈利,主要是得益于旗下童装业务这只现金奶牛。

森马的童装业务始于2002年,彼时,森马自主孵化了童装品牌Balabala,由于童装相比成人服饰具有年龄跨度大、产品更新快、质量要求高的特点,因此,从成立之初巴拉巴拉就精准卡位在大众儿童市场赛道,覆盖了0-14岁的全年龄段、从服饰到鞋帽的多品类童装产品,近年来更是将产品线延伸至生活家居、出行、洗护等品类,以满足新生代父母的亲子出行及家居升级需求。

受益于先发优势和良好的品控以及设计能力,巴拉巴拉积淀下了巨大的口碑优势,近年来知名度不断提升,一直占据着国内童装品牌的头把交椅。根据华西证券的数据,截止到2022年,森马旗下童装品牌的市占率为6.8%,相比2013年提升3.6个百分点,且比第二名安踏儿童高出3.1个百分点,*优势明显,龙头地位稳固。

在核心品牌巴拉巴拉的成功运作之下,森马又通过内部孵化、代理、合资等方式不断丰富旗下童装品牌矩阵,以实现对童装各品类、各年龄段、各消费客群和消费档次的全面覆盖,进一步强化其童装业务竞争优势。具体来看,森马在巴拉巴拉的基础上自主孵化了针对0-7岁婴幼童的马卡乐、针对婴幼童亲子的迷你巴拉 (Minibala)、针对高端的balabala premium以及主打校服的 Hey Junior品牌;在合作方面则拿到了亚瑟士儿童(Asics Kids)和彪马儿童(PUMA Kids)的品牌授权;并在2018年 10 月,以8.4亿元的对价全资收购了法国Kidiliz 集团,Kidiliz 旗下拥有“CATIMINI ”、“ABSORBA”等多个知名中高端童装品牌,森马也想借此向中高端童装的海外业务发起冲击。但受法国黄马甲运动以及疫情后欧洲经济的萎靡影响,2019年以来Kidiliz业务持续萎缩,亏损连年扩大,2019-2020年的亏损额分别高达 3.1 亿和 5.1 亿元。这种背景下,2020 年 9 月,公司不得不向控股股东森马集团以人民币 6.8 亿元的对价出售了 Kidiliz 集团,完成亏损业务剥离。

从财报数据上看,森马服饰的童装业务在2013-2019年间一直维持25%左右的高增速,期间营业收入从25.4亿扩张至126.6亿元,CAGR高达25.8%,同期毛利率则稳定在40%以上,年均毛利率高达42%。但2020年以来,受疫情下宏观经济走弱叠加出生率持续低企的影响,森马服饰的童装业务也开始遭受打击,增速开始持续回落。2020-2023H1,公司童装业务的营收分别录得101.3亿元、102.7亿元、89.3亿元和38.3亿元,同比增速则分别为-20.0、1.4%、-13.0%和6.3%;但同期毛利率仍然维持在40%以上的较高水平。

02 童装业务遭遇挑战

如前文所述,2020年以来,森马服饰的童装业务出现了显著的下滑,导致公司整体成长能力、盈利能力和财务质量均有所下滑。我们认为,其童装业务降速的原因主要有行业和公司自身两个方面,具体来看又可以细分为以下几个方面:

首先,国内新生人口自2017 年开始重回下滑趋势,且0-14岁人口占比也持续下降。

2013 年我国放开“二胎”政策,受此刺激,2014-2016年,我国新生人口出现了短暂的恢复期,2014 年我国新生人口从1640万人扩张至1687万人,同比增速2.8%,随后两年分别为1655万人和1883万人。但2017年后随着政策刺激的结束,我国新生人口数量重回下降趋势且逐年降低,尽管2021年国家开放了三胎政策,但并没有激发居民的生育意愿,截至2022年,我国新生人口数量已经降至956万人,创下新低。与此同时,从人口结构上看,0-14岁人口规模占比在2020年创下17.9%的高峰后也开始出现下降趋势,截至2022年,我国0-14岁人口的占比为16.9%,相比*下滑近1个百分点。

综合来看,新生人口的下滑和0-14岁人口比例的降低,均意味着童装的受众规模持续萎缩,“量”的下降无疑给童装行业带来了巨大的增长压力,巴拉巴拉作为童装龙头虽然整体影响小于行业平均,但也遭遇了行业缩量的冲击。

其次,三年疫情冲击居民消费意愿和能力,降低了消费者童装消费支出。

疫情对我国消费者的消费能力和消费意愿产生了较大影响,在不确定心理主导下,居民的储蓄意愿明显增加消费意愿则相应降低,2022年中国城镇居民人均消费支出为30391元,相比2021年仅同比微增0.3%。与此同时,对未来不确定性的增加也使得消费者的消费观念出现了较大变化,根据巨量算数的调研数据,2023年,有65%母婴人群认为自己的母婴消费观念相对理性,有一部分则明确会减少开销,增加储蓄以备不时之需。

在消费能力和消费意愿降低之下,消费者开始重回对性价比的追求,从而导致童装行业的提价空间受限,而“价”的限制无疑进一步加剧了了行业未来的不确定性,使得巴拉巴拉等主要参与者产品价格带中枢提升的进度放慢。

综合来看,在“量”、“价”的双重影响下,我国童装行业规模持续萎缩且恢复进度相比其他服饰子行业更为缓慢。根据光大证券的数据,2023H1,我国童装行业收入年化增速为-3.22%,同期服饰行业的收入年化增速为10.1%,童装赛道增速垫底,且是服饰中*一个降幅超过1%的子行业。

第三,从行业格局上来看,童装赛道内卷严重,市场大部分份额仍集中在夫妻店手中,2021年我国童装CR5占比仅为12.5%。而在品牌店铺中,随着功能性品类的扩张,以安踏儿童为代表的运动品类快速增长,冲击巴拉巴拉的市占率优势。根据华西证券的数据,2022年安踏儿童的市占率为3.7%相比疫情前的2019年扩大1.5个百分点,而同期,巴拉巴拉的市占率则从7.3%降至6.8%,降幅0.5%。童装细分市场的变化,也是促使这两年森马加码儿童运动服饰的主因,其不仅在巴拉巴拉主品牌下扩大了运动品类的产品规模,同时也通过亚瑟士儿童和彪马儿童等专业运动品牌的授权进一步扩大童装运动品类的覆盖,期望挽回份额丢失的颓势。

根据财报中品牌建设中披露的信息,相比2020年和2021年,2023年上半年,公司旗下童装品牌明显减少,其中自主品牌Cocotree、请贝 qibay、授权品牌The children's place和收购品牌Kidiliz均已不在报表中披露,尽管没有找到具体的原因(除Kidiliz集团),但笔者猜想大概率是因为这些品牌经营未达预期,上市公司对其业务进行了相关剥离。

03 需要关注什么?

从成长性上看,疫情以来,森马的营收同比增速降幅明显,2020-2023Q3,营收同比增速分比为-21.4%、1.4%、-13.5%和-0.5%。,细分来看,儿童服饰和休闲服饰两个细分品类均出现下滑,休闲服饰的下滑幅度更大。2023H1,儿童服饰营收增速已经恢复至个位数增长,但休闲服饰仍维持在负增长区间。

展望未来,森马能否维持较高的成长性,一是取决于童装业务能否继续维持高速扩张;二是在于成人休闲服饰能否在疫后消费恢复期中迎来份额提升;另外,新加码的宠物业务能否打开新的增长极也成为关键。

先看童装方面,在第二部分的讨论中,我们提到未来我国童装行业面临着新生人口下滑和居民消费观念变化的双重挑战,这可能导致未来很长一段时间内我国童装行业都会处于一个低速增长期,行业空间的收窄,对于60%的营收都由童装贡献的森马而言*不是好消息。

尤其是在经过前期的高速扩张期后,森马旗下以巴拉巴拉为代表的童装业务已经在扩店方面面临一定的增长天花板效应。这种背景下,未来公司想要继续提升童装业务的增速,无外乎通过提升客单价或者拓展海外业务等来扩大收入基础。从公司近期的动作来看,森马在“一带一路”沿线的国际化较为可观,但Kidiliz的失败无疑放缓了其向北美欧洲等发达主体扩张的步伐,短期来看,国际化为其贡献更多增量营收的概率偏低;而在高端化方面,根据调研机构此前的数据,巴拉巴拉和安踏儿童在高价位童装方面表现要略好于其他品牌,同时,2022年森马进一步在巴拉巴拉品牌下推出了balabala premium子品牌,专门针对高端化升级,以期通过巴拉巴拉的影响力拓宽童装的高端化布局。但考虑到疫情后,我国消费理念和消费能力的变化,巴拉巴拉这种高端化策略是否有效,仍需要未来几个季度的数据去评估。

再看休闲服饰方面,近年来森马通过加大研发投入,从面料升级、产品设计、营销方式、店铺升级等多个方面去推动成人休闲服饰产品份额的提升,从效果上来看,疫情前的2018年,其休闲服饰的市占率确实有了较大提升,品牌影响力也扩大,休闲服饰的当年增速超过20%,但2019年后增速就开始回落,疫情更是使其维持持续的负增长,2018-2022年,公司休闲服饰的平均增速为-4.2%,而海澜之家则为1.2%,因此从这个角度来看,森马想要靠休闲服饰的二次增长打出预期差,未来的难度仍然很大。

而宠物赛道方面,据多家媒体报道,森马集团官方宣称,将战略布局宠物业务,聚焦宠物营养板块。从行业空间上看,宠物赛道确实是近年来消费领域为数不多的高速扩张的赛道,同时,森马庞大的休闲服饰和母婴客户群体以及在电商运营上的多年积淀,确实能为其宠物业务快速触达消费者提供很好的基础。而且参照此前跨界的三只松鼠等巨头,宠物业务为其带来了比较可观的收入增长。

但考虑到宠物赛道目前格局分散,且多行业巨头均有跨界的意愿,预示着整体竞争更为激烈,在这种背景下,森马想要获取优势必然意味着需要更多的资本投入做支持,因此,即使宠物业务短期内能为其扩充部分营收空间,但大概率会损耗其本就下滑的盈利能力。

综合来看,我们认为,考虑到休闲服饰赛道的行业属性,很难有品牌可以持续长青,森马依靠营销和爆品维持的短暂二次扩张未来可持续难度较大,这部分业务*的结果是在缓慢恢复后维持在一个比较低的稳态增长区间;而此前带动森马成长性的童装业务,未来在生育率持续降低、消费能力回落之下也面临一定的降速,尽管巴拉巴拉的龙头地位仍然稳固,可以享受集中度提升的部分超额收益,但行业总体规模的收缩大概率会降低童装业务增速,最终导致其整体成长性较疫情前大打折扣。

从盈利能力来看,近5年,森马的毛利率一直维持在40%左右的稳定水平,近几年甚至有小幅提升的迹象,表明得益于公司的龙头地位下的规模效应,其成本控制能力较为优秀,未来盈利能力的稳定性有一定保证;但从净利率方面来看,近5年公司净利率下滑较为明显,主要原因在于销售费用占比显著提升,导致期间费用率提高。我们认为,这一趋势主要是因为随着童装行业竞争的加剧以及公司市占率的小幅下滑,为了保住*优势,公司加大了营销推广力度;同时,近几年森马旗下休闲服饰处于品牌、产品变革期,为了迎合新的营销方式,成功触达新一代消费者,扩大森马品牌的影响力,公司也主动增加了推广费用。展望未来,我们预计上述两个趋势大概率会延续,从而在一定程度削弱公司部分盈利能力。

从运营效率和收益质量上看,对于服装行业最重要的存货上,2018年开始,公司的存货规模有所扩大,目前在40亿左右,但存货占总资产的比依然稳定在20%附近,表明其存货规模扩大更多的是因为销售规模扩大所致,但同时,值得关注的是其存货周转率从2017年的3.4左右降至2022年的2附近,虽然相比同业的嘉曼服饰、海澜之家仍然较为优异,但仍表明公司存货的变现能力变差,未来减值风险增加;收益质量方面,公司经营活动的净收益占利润的比例多年维持在90%以上,且账面现金储备充足,表明公司收益质量优秀。

04 有投资价值吗?

估值方面,我们选取A股上市的休闲服饰和童装品牌海澜之家、太平鸟、嘉曼服饰、报喜鸟、雅戈尔为可比对象,简单测算后,可比公司的的平均PE估值为15.6倍。同时,根据wind一致预期,森马服饰2023年的营收均值为145.6亿,同比增速9.2%,同期,净利润为10.5亿,同比增速65.4%。

假设我们按照可比公司平均15.6倍的PE和市场预测的10.5亿净利润水平简单估算,森马服饰2023年的合理市值约为164亿元,相比当前162亿左右的估值水平,基本处于较为合理的价位区间。

考虑到未来公司在成长性上存在的一些隐忧以及加大营销投入后对盈利能力的削弱,同时叠加当前大盘整体环境波动性较大且主题风格对服饰等并不算友好,因此,从投资的角度而言,目前入手森马可能仍值得商榷。